外资加速布局A股,QFII持股市值增长8%

公募与社保基金连续两季“同框”98只个股

沪指迭创十年新,仍有94只主动权益基金十年未回本

股债天平震荡:基金开启接券模式

美联储7月几乎全体决策者支持暂不降息

韩国股民狂买中国资产成为热点话题

1. 外资加速布局A股,QFII持股市值增长8%。 外资机构加速入场布局A股。PrimeBrokerage数据显示,全球对冲基金正以6月底以来的最快速度买入中国股票。Wind数据显示,截至今年8月21日,外资机构持有A股市值约2.5万亿元,相比2024年末的2.31万亿元增长8%,占A股总流通市值的2.72%。此外,截至8月21日,A股市场已有920家公司披露了2025年中报,其中有261家公司的前十大流通股股东名单里出现合格境外机构投资者(QFII)的身影,合计持股市值约301.40亿元。高盛、、等外资机构的最新研报观点认为,A股市场情绪显著回暖、中期展望向好。

2. 公募与社保基金连续两季“同框”98只个股。A股上市公司2025年半年报正在陆续披露中,社保基金与公募基金作为资本市场重要力量,其持仓布局引人关注。截至8月21日,二者连续两个季度共同持有的个股为98只,集中分布于医药生物、化工等高成长领域。上述98只个股截至二季度末的流通A股市值较一季度末整体增长3.64%。

3. 沪指迭创十年新,仍有94只主动权益基金十年未回本。沪指迭创新高下,仍有部分基民陷在亏损泥沼中。据Wind数据,截至8月20日,全市场共有1046只主动权益基金成立时间已满10年,其中有203只近十年累计回报超100%,占比达19.41%。另有94只主动权益基金目前尚在回本的路上,其中有18只产品过去十年收益亏损超30%。随着市场赚钱效应的恢复,主动权益基金的净值下跌与赎回卖出“负循环”也在逐步走出。

4. 股债天平震荡:债市情绪快速修复,基金开启接券模式。股债跷跷板效应持续,债市近日正经受急速调整压力。多位专业人士称,现阶段债市企稳态势还未确立,股债跷跷板效应仍是主导因素。在缺乏重大利好支撑的情况下,权益市场波动成为影响债市的最大变量,市场整体情绪仍显脆弱。尽管短期内仍受股债联动效应制约,但长期来看,随着市场情绪逐步修复,股债市场终将回归各自基本面的定价逻辑。

1. 美联储7月会议纪要显示,几乎全体决策者支持暂不降息。纪要体现了通胀和就业的风险,以及关税对通胀的影响,联储官员均存在分歧,不过多数还是认为,通胀上升的风险比就业下行的风险高。多人认为,关税的影响需要一些时间才会全面显现。与会者指出,在《GENIUS法案》通过之后,稳定币的使用可能会增加,并可能有助于提升支付系统的效率。他们还表示,稳定币可能会推高对其支撑资产的需求,其中包括美国国债。

2. 韩国股民狂买中国资产成为热点话题。中国市场已成为韩国的第二大海外投资目的地。截至8月20日,年内投资于中国香港股市的累计交易额已超过58亿美元,仅次于美国市场。年内韩国基金对中国股票净买入约4.99亿美元,此前3年累计为净卖出9.85亿美元。韩国投资者尤其关注港股及A股市场的高成长行业龙头企业,包括电动汽车、电池、人工智能和科技板块。

最近一周(2025年8月18日至8月22日),全球主要股市涨跌不一。中国市场方面,深证成指表现最为强势,累计涨幅达4.57%,MSCI中国A股、沪深300指数累计涨幅均超4%,分别为4.27%、4.18%,中证500指数累计上涨3.87%,上证指数累计涨幅为3.49%;美国市场方面,道琼斯工业指数、标普500指数分别累计上涨1.53%、0.27%,纳斯达克指数累计下跌0.58%;亚洲市场方面,印度SEN SEX30指数累计上涨0.88%,日韩指数表现疲软,分别累计下跌1.72%、1.76%;欧洲市场方面,英国富时100指数累计上涨2.00%。

注:统计区间2025/8/18-2025/8/22

最近一周(2025年8月18日至8月22日),国债市场表现不一。1年期、5年期、10年期中国国债收益率分别上涨0.42个BP、3.76个BP、3.53个BP;10年期美国国债收益本周累计下跌7个BP。

注:统计区间2025/8/18-2025/8/22

最近一周(2025年8月18日至8月22日),万得基金指数基本呈上涨态势。具体来看,万得全基指数累计涨幅为1.98%,万得股票型基金总指数涨幅最佳,累计上涨4.18%,万得普通股票型基金指数、万得偏股混合型基金指数、万得灵活配置型基金指数、万得可转债基金指数累计涨幅均超3%;纯债基金指数表现不佳,万得中长期纯债型指数、万得短期纯债型基金指数均出现小幅下跌,累计跌幅分别为0.14%、0.04%。

最近一周(2025年8月18日至8月22日),商品方面,贵金属震荡反弹,COMEX黄金累计上涨1.02%,COMEX白银累计上涨2.38%;国际油价小幅上涨,ICE布油累计涨幅为2.14%。外汇方面,美元指数小幅下跌,累计跌幅为0.12%;在岸、离岸人民币小幅上涨,累计涨幅分别为0.03%、0.25%。

注:统计区间2025/8/18-2025/8/22

最近一周(2025年8月18日至8月22日),银行理财发行市场呈现固收类基金主导的格局,固收+型基金数量为313只,占比51.74%;规模为421.64亿元,占比75.35%。整体来看,固收+型和纯债固收型基金主导市场,凸显当前避险偏好和稳健收益需求;现金管理型基金服务于流动性管理,灵活配置混合型基金吸引高收益策略资金,而其他类型基金体现产品创新多样化。这些结论佐证了在温和增长和监管支持下,资金流向低风险资产,同时产品创新满足多元化需求。

注:新发规模根据理财产品募集公告统计,部分产品未披露

最近一周(2025年8月18日至8月22日),银行理财子公司在理财产品市场中占据核心地位,期间新发产品数量454只,占比达75.04%;规模达到544.13亿元,占全部统计规模的97.24%。城市商业银行和农村商业银行在产品数量上表现活跃,但规模相对较小。外资银行和其他类型银行市场参与度较低。

注:新发规模根据理财产品募集公告统计,部分产品未披露

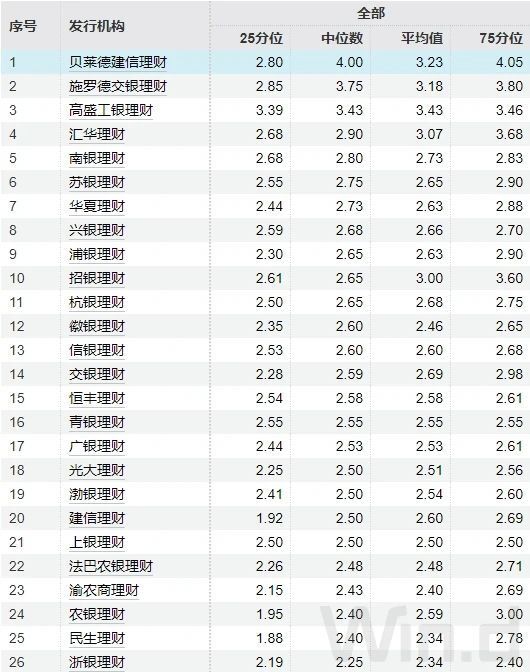

基于2025年8月18日至8月22日数据,银行理财子公司产品基准收益率表现突出,贝莱德建信理财整体平均收益率达3.23%,高盛工银理财、苏银理财等均表现亮眼;这些优势可能源于宏观经济稳定、债市和权益市场表现良好、监管政策支持创新、投资者资金持续流入稳健产品,以及机构通过优化资产配置和风险管理提升业绩。投资者可重点关注收益率领先的机构和产品类型,以把握市场机会。

注:统计新发产品比较基准上下限中值的分布情况,非数值型基准产品不统计

在美联储于怀俄明州杰克逊霍尔举办的年度央行会议上,鲍威尔传达出一个微妙而谨慎的信息:尽管目前劳动力市场依然强劲、经济表现具有韧性,但由于面临高度不确定性,美联储在货币政策上将“谨慎前行”,为未来可能的降息留下空间。

Northlight资产管理公司首席投资官克里斯·扎卡雷利指出:“现在,美联储若要在下个月维持利率不变,必须有非常强的理由。市场已经‘抢跑’,不接受观望。”

华泰证券研报称,鲍威尔讲话释放了较为明确的9月降息的信号,维持年内再降息两次的预测,美联储降息路径最关键的参考指标将是非农数据。

A股方面,嘉盛集团表示,整体而言,对本轮中国股市的上涨保持乐观。A股的估值重估大周期背后的核心驱动要素主要包括:中国经济结构转型背景下,中国企业长期竞争力与长期可持续盈利能力的提高、地产等系统性风险的缓和,以及政策强托底(其中包括资本市场高质量发展、增强股东回报的相关政策)。同时,长期机构投资者持续入市,包括社保、保险资金等,主流资金也起到了托底作用。

中金公司表示,高频数据显示,8月A股日均成交额达1.95万亿元以上,两融规模回升至2.1万亿元以上,为2015年6月以来最高。开户数及MAU回升趋势明显,显示潜在资金流入空间充足。目前,IPO及再融资规模仍处低位,但市场回暖有望带动投行业务增长。这对于券商业绩而言,也是增量。

高盛8月22日发布的报告显示,根据机构经纪数据,对冲基金以7周来最快速度净买入中国股票,既有多头买入也有空头回补。中国目前是8月以来机构经纪业务中获净买入最多的市场。

摩根士丹利中国首席股票策略师王滢发表最新研报认为,本轮A股上涨得益于流动性改善,资金从债券和存款转向股市。但与过去几轮短暂冲高有所不同的是,在岸长期国债收益率自6月以来持续走高,这表明投资者对长期宏观经济前景持更为积极看法。